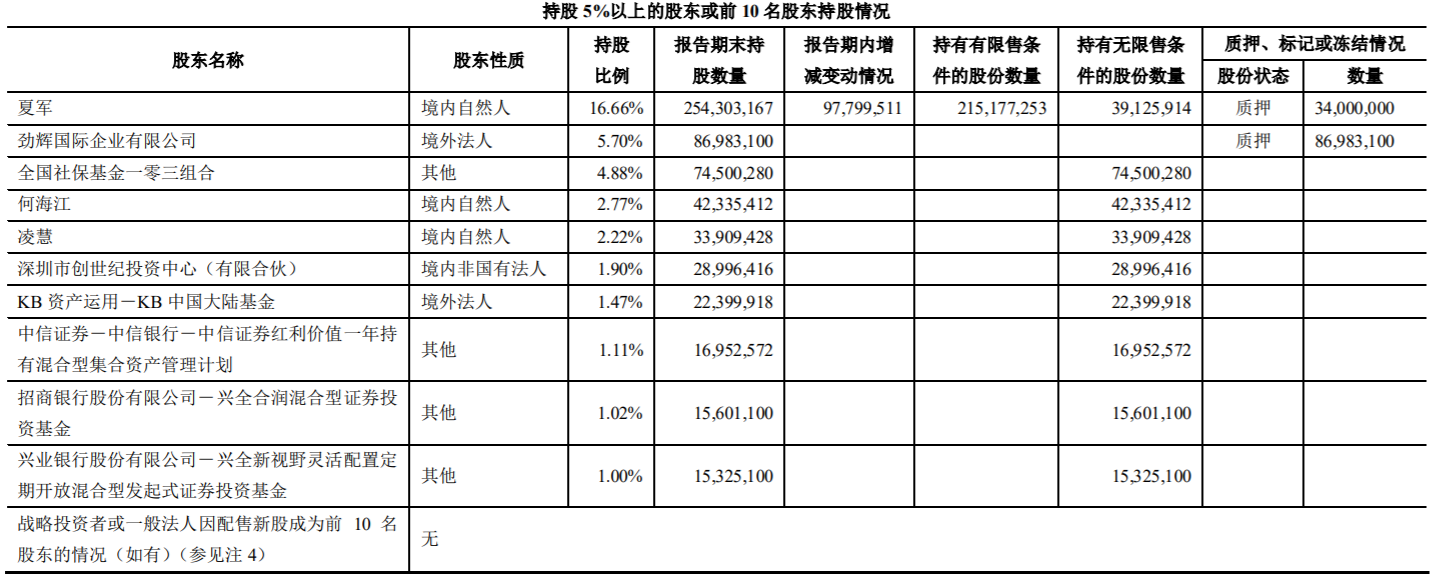

上周六(2月19日),创世纪发布最新的2021年年报,内容显示,谢治宇管理的兴全合润、乔迁管理的兴全新视野新进该公司前十大流通股东,分别位列第九、第十,持仓市值分别约为2.23亿元、2.19亿元。此前的基金四季报中,两只基金的重仓股名单均未出现创世纪。

图表来源:Choice 数据

作为A股数控机床龙头,创世纪是备受市场关注的工业母机概念股。受益行业回暖和政策支持,公司在2021年扭亏为盈,主营收入52.62亿元,同比上升53.6%;净利润5亿元,而2020年亏损6.97亿元。

此外,2月15日,航空轮胎制造企业之一的森麒麟发布2021年年报,内容显示,基金经理袁维德管理的中欧价值智选回报2021年末新进成为该公司的第五大流通股东,持有森麒麟约3.5亿元。据悉,森麒麟在2021年实现营业收入51.77亿元,净利润7.53亿元。

另外,在此前1月下旬公布2021年年报的金融服务股指南针,截至去年末前十流通股东名单中出现了去年业绩前十的绩优基金华夏行业景气。据悉,基金经理钟帅从去年半年报开始持有指南针,并在去年下半年进行了加仓,使得华夏行业景气位列指南针第六大流通股东,持仓市值约1.89亿元。相关报告显示,指南针2021年实现营业收入9.32亿元,同比增长34.63%,净利润1.76亿元,同比增长97.51%。

从上述持仓情况可以看出,基金逐渐从抱团白马到关注中小市值龙头。中信证券发布的2022年投资策略报告也显示,从公募基金持仓情况来看,A股专精特新“小巨人”的超配比例2021年以来迅速提升,而且仍有较大空间。A股市场上专精特新“小巨人”企业大部分市值小于100亿元,绝大部分属于机械、基础化工、电子、电力设备和新能源等制造板块。

随着上市公司年报陆续披露,业绩高增长、基本面良好公司有望获得资金青睐,特别是开年以来市场整体大幅调整的背景下,多家机构认为年报行情值得重点关注。整体来看,机构普遍建议,首先关注当下业绩预告偏正面,即实现大幅业绩增长或扭亏为盈的上市公司;同时,建议留意部分因所处赛道景气度不佳、海外业绩拖累、原材料价格上涨等客观原因导致业绩下行,公司随客观因素出现边际变化的时点。(爽爽)